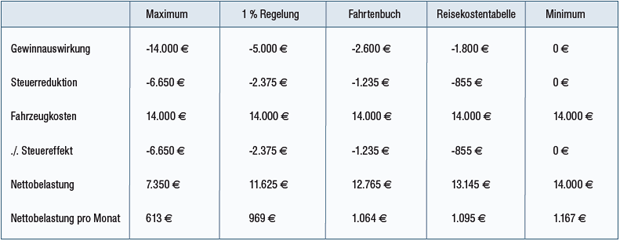

PKW – Die reale Nettobelastung

Kurzübersicht

Uns als Berater wird regelmäßig die Frage gestellt, wie die Kosten für die Nutzung und Anschaffung eines Fahrzeuges steuerlich geltend gemacht werden können. Die Antwort auf diese Frage ist einfach:

Kosten für die Nutzung eines Fahrzeugs können auf verschiedene Arten im Rahmen der Erstellung der Buchhaltung und der Gewinnermittlung angesetzt werden. Den meisten Lesern dürften die Möglichkeiten des Fahrtenbuchs, der Reisekostentabelle und der sogenannten 1%-Regelung bekannt sein. Die eigentliche steuerliche Auswirkung bzw. der rechnerische Unterschied zwischen den Regelungen jedoch nicht. Genau hierauf zielen wir bei den Gesprächen mit unseren Mandanten ab. Die Frage die sie uns eigentlich stellen ist:

Was kostet mich das Fahrzeug nach Steuern?

Um dies zu ermitteln, stellen wir keine komplexen mathematischen Hochrechnungen an. Es ist jedoch unser Ziel unseren Mandanten bei Anschaffungen jeglicher Art – unabhängig vom Beispiel PKW – neben den steuerlichen Auswirkungen vor allem auch die wirtschaftlichen aufzuzeigen. Um die reale Nettobelastung des Fahrzeugs zu ermitteln, interessiert uns vor der eigentlichen Entscheidung, ob und wie Fahrzeugkosten angesetzt werden, zunächst, welches Fahrzeug unser Mandant erwerben möchte. Ein „Vernunftfahrzeug“ oder ein „Spaßfahrzeug“. Hieraus leitet sich bereits die eigentliche Nutzung des PKWs und damit der mögliche steuerliche Ansatz und hieraus wiederum die reale Nettobelastung ab.

Ein Fallbeispiel:

Herr Müller kommt zu einem unserer Quartalsbesprechungen in unser Karlsruher Büro und bringt, wie zuvor telefonisch besprochen, ein Angebot für ein neues Fahrzeug mit. Unser Mandant hat sich ein Fahrzeug mit einem Neubruttolistenpreis von 60.000 € herausgesucht. Herr Müller ist in den vergangenen Jahren durchschnittlich 20.000 Kilometer pro Jahr gefahren. Auf Grund dessen dass seine Frau ebenfalls noch ein Fahrzeug besitzt, kann das neue Fahrzeug zu mehr als 50% oder zu weniger als 50% betrieblich genutzt werden. Herr Müller wohnt ca. 20 Kilometer von seiner Praxis entfernt und er arbeitet an 200 Tagen. Das Fahrzeug wird pro Jahr durch die Leasingraten, den Spritverbrauch, die Versicherung, die Steuer und die sonstigen weiteren Kosten ca. 14.000 € an Kosten verursachen.

Aus diesen knappen Angaben können wir bereits eine Kalkulation für den möglichen steuerlichen Ansatz und die monatliche Nettobelastung für das Fahrzeug von Herrn Müller ermitteln. An dieser Stelle ein Hinweis: Wenn Sie die Kosten Ihres Fahrzeugs ungefähr ermitteln, können Sie die folgenden Kalkulationen anhand Ihrer eigenen Werte mit durchgehen.

1. Nutzung des Fahrzeugs

Herr Müller fährt mit seinem Fahrzeug pro Tag 40 Kilometer zwischen der Wohnung und der Praxis. Dies macht er jedes Jahr an 200 Tagen. Somit ergibt sich ein Wert von 40 km x 200 AT, also in Summe 8.000 Kilometer für die Fahrten zwischen seiner Wohnung und Arbeitsstätte. Da Herr Müller sein Fahrzeug 20.000 Kilometer pro Jahr nutzt, kommt er, wenn er für weitere 2.000 Kilometer betriebliche Fahrten zu Fortbildungen, Kollegengesprächen, zum Depot etc. macht, auf eine betriebliche Nutzung von 50%. Dies ist eine steuerlich relevante Größe für die anzuwendende Methode zur Berücksichtigung der Fahrzeugkosten.

2. Steuerliche Ansatzmöglichkeit

Maximale Steuerentlastung – maximale private Belastung

Bevor wir die drei Möglichkeiten des steuerlichen Ansatzes aufzeigen, berechnen wir die beiden Extreme. Das Fahrzeug könnte eine maximale Steuerentlastung erreichen, wenn eine 100% betriebliche Nutzung des Fahrzeugs nachgewiesen werden kann. In diesem Falle sind die Gesamtkosten in vollem Umfang als Betriebsaufwand abzugsfähig. Die Steuerentlastung liegt bei Kosten von 14.000 € und einem angenommenen Steuersatz von 47,5% bei 6.650 €.

Gegenläufig könnte Herr Müller das Fahrzeug auch zu 100% privat nutzen. Damit kommt es zu keinem Betriebsausgabenabzug und die Kosten in Höhe von 14.000 € sind in vollem Umfang privat zu tragen. Mit diesen beiden Werten liegen die Extreme vor.

Bei 100% privater Nutzung entsteht ein Kostenanteil von 14.000 €.

Bei 100% betrieblicher Nutzung entsteht ein Kostenanteil von 7.350 € (14.000 € ./. 6.650 € Steuerersparnis)

2.1 Die 1%-Regelung

Die 1%-Regelung ist nur bei Fahrzeugen möglich, die nachweislich zu mehr als 50% betrieblich genutzt werden. Sofern Herr Müller diesen Nachweis auf Grund von Aufzeichnungen für einen repräsentativen Zeitraum über drei Monate bringen kann, kann die Vereinfachung über die 1%-Regelung herangezogen werden.Dies bedeutet, dass Herr Müller die gesamten Kosten des Fahrzeugs steuerlich geltend machen kann. Im Gegenzug muss er den privaten Nutzungsanteil für das Fahrzeug wiederum versteuern.

Steuerlich ergeben sich dann folgende Auswirkungen:

Innerhalb der Gewinnermittlung werden die Kosten in Höhe von 14.000 € gewinnmindernd berücksichtigt. Allerdings wird 1% des Neubruttolistenpreises pro Monat zuzüglich des Anteils für die Fahrten zwischen Wohnung und Arbeitsstätte gewinnerhöhend erfasst. Damit ergibt sich in Summe eine Gewinnreduktion aus der 1%-Regelung in Höhe von 14.000 € ./. 9.000 € = 5.000 €

2.2 Fahrtenbuch

Unabhängig des betrieblichen oder privaten Nutzungsanteils kann ein Fahrtenbuch immer von Seiten des Steuerpflichtigen geführt werden. Wir empfehlen unseren Mandanten grundsätzlich, wenn es um das Führen eines Fahrtenbuches geht, dass ein elektronisches zum Einsatz kommen sollte. Dabei handelt es sich nicht um eine Excel-Tabelle, sondern um ein entsprechendes Programm, welches die Voraussetzungen für elektronische Fahrtenbücher erfüllt.

Bei den meisten Mandanten ergibt sich bei der Nutzung der Fahrzeuge das folgende Bild:

10-20% betrieblicher Anteil

30-50% Anteil Wohnung-Arbeitsstätte

40-70% privater Anteil

In unserem Berechnungsbeispiel für Herrn Müller ergibt sich ein 10% betrieblicher Anteil und ein 50% privater Anteil. Die restliche Kilometer nutzt er das Fahrzeug für die Fahrten zwischen Wohnung und Arbeitsstätte.

Damit kommt es zu einem steuerlichen Ansatz von

10% aus 14.000 € = 1.400 €

20 km x 30 Cent pro km einfache Entfernung zwischen Wohnung und

Arbeitsstätte x Anzahl der Tage = 1.200 €

In Summe sinkt der Gewinn um 2.600 €.

2.3 Reisekostentabelle

Eine Reisekostentabelle kann grundsätzlich erstellt werden, wenn das Fahrzeug mehr als 50% privat genutzt wird. Es können dann alle betrieblich gefahrenen Kilometer mit den realen Kosten steuerlich angesetzt werden. In den meisten Fällen wird auf die mögliche steuerlich Vereinfachung zurückgegriffen. Somit kommt es zu einem Kostenansatz von:

2.000 km á 30 Cent = 600 €

Anteil Fahrten Wohnung-Arbeitsstätte = 1.200 €

In Summe sinkt der Gewinn um 1.800 €

2.4 Allgemeine Hinweise

Wie man schnell erkennt, wenn man die drei Berechnungen vergleicht, ist der steuerliche Abzug bei der 1%-Regelung am höchsten, wodurch wiederum die größte Steuerreduktion entsteht. Wenn das Fahrzeug nicht geleast, sondern gekauft wurde, ist bei der 1%-Regelung zu beachten, dass bei Veräußerung ein steuerpflichtiger Veräußerungsgewinn entstehen und so der steuerlichen Vorteil reduziert werden kann.

Wirtschaftliche Betrachtung

Herr Müller befindet sich im Spitzensteuersatzbereich und hat damit eine Steuerbelastung von 47,5%. Hieraus ergibt sich nun die folgende Übersicht:

Aus der kurzen Übersicht ist zu erkennen, dass das Fahrzeug Herrn Müller pro Monat netto zwischen 969 € bis 1064 € kostet. An diesem Beispiel ist abzulesen, dass der steuerliche Ansatz eher von untergeordneter Bedeutung für die Investitionsentscheidung von Herrn Müller sein dürfte. Viel entscheidender ist, welche Kosten das Fahrzeug grundsätzlich verursacht. Sofern Herr Müller das gleiche Fahrzeug nicht neu, sondern gebraucht erwirbt, und die Kosten pro Jahr um 4.000 € sinken, wirkt sich die 1%-Regelung steuerlich als auch wirtschaftlich schlechter aus als das Führen eines Fahrtenbuchs oder der Ansatz der Kosten über die Reisekostentabelle. Die Nettobelastung liegt dann zwischen 1.080 € bis 1.120 €.

Fazit

Aus dieser kurzen Kalkulation ist Folgendes zu erkennen: Die 1%-Regelung eignet sich bei Neufahrzeugen besser als bei Gebrauchtwagen, da der anzusetzende private Nutzungsanteil sich am Neubruttolistenpreis orientiert, unabhängig von den real entstandenen Kosten. Das Fahrtenbuch erzeugt sicherlich den meisten Aufwand aller steuerlichen Möglichkeiten. Bei einem hohen betrieblichen Anteil an Fahrten ist dies eine der besseren Varianten.

Jedoch gilt bei allen Ansatzmöglichkeiten grundsätzlich, dass die Anschaffung eines Fahrzeugs eine Nettobelastung mit sich bringt, die man vor der eigentlichen Kaufentscheidung und unabhängig der steuerlichen

Abzugsmöglichkeit berechnen und abwägen sollte.

Sie müssen sich überlegen, ob Sie sich ein Fahrzeug leisten wollen und können, welches eine Nettobelastung von 500 € – 1.000 € oder 1.500 € pro Monat verursacht. Vor den steuerlichen Abzugsmöglichkeiten muss immer die private und die wirtschaftliche Entscheidung stehen. Welche Art von Fahrzeug wird für die private Situation benötigt? Möchte ich ein „Spaßfahrzeug“ oder eine „Vernunftentscheidung“?

Uns geht es in den Gesprächen mit unserem Mandanten nicht darum, die Entscheidung immer nach wirtschaftlich günstigen Kriterien zu treffen. Vielmehr ist es uns wichtig, dass unsere Mandanten die Entscheidung über Investitionen im Bereich von tausenden von Euro bewusst treffen, die Folgen daraus berechnen und damit auch für sich selbst besser bewerten können.

Mike Gottstein, Steuerberater

Fachberater für Gesundheitswesen (IBG GmbH/HS Bremerhaven)

Aus dem Magazin:

Kundenmagazin up date 03/2017

Redaktionsadresse:

Wir freuen uns über Anregungen, Ideen, Meinungen und Themenvorschläge. Herausgeber und Redaktion sind um die Genauigkeit der dargestellten Informationen bemüht, dennoch können wir für Fehler, Auslassungen oder hier ausgedrückte Meinungen nicht haften. Alle Angaben sind ohne Gewähr!

Fotos:

PVS Reiss GmbH, U. Sommer, N. Ernst, M. Lay, A. Thüne, K. Reischmann, Fotolia: Trueffelpix, Shutterstock: Edwardolive, comussu, Pixabay: Stux.

Autoren, sofern nicht ausführlich benannt:

db Daniel Bolte, df Dieter Faller, kf Kim-Victoria Friese, dh Doreen Hempel, sm Sabine Müller, ap Alexandra Pedersen, ssch Saskia Schaller, svon Sabine von Goedecke, aw Arndt Wienand, gw Gerda-Marie Wittschier.